Hiện nay việc sử dụng Thư tín dụng không thể hủy ngang hay L/C không thể hủy ngang rất phổ biến. Vậy L/C không thể huỷ ngang là gì? Nếu sử dụng L/C không hủy ngang thì trách nhiệm của người xuất khẩu và người nhập khẩu như thế nào? Quy trình và bộ hồ sơ thanh toán L/C ra sao?

1. L/C không thể hủy ngang là gì?

L/C không thể hủy ngang (Irrevocable letter of credit): là một loại thư tín dụng sau khi được mở thì ngân hàng mở L/C phải chịu trách nhiệm thanh toán tiền cho tổ chức xuất khẩu và tổ chức nhập khẩu sẽ không được tự ý sửa đổi, bổ sung hay hủy bỏ những nội dung của L/C nếu không có sự đồng ý của người xuất khẩu.

Khi sử dụng L/C không hủy ngang sẽ đảm bảo quyền lợi cho người xuất khẩu và hiện nay cũng đang được sử dụng rất phổ biến. Khi làm hợp đồng ngoại thương để sử dụng loại L/C này, người xuất khẩu và nhập khẩu cần có thỏa thuận rõ ràng do ảnh hưởng trực tiếp đến quyền lợi của mỗi bên.

Và một điểm cần chú ý rằng nếu L/C không ghi là hủy hay không được hủy bỏ, thì nó đương nhiên được thừa nhận là không thể hủy bỏ.

Có 2 loại thư tín dụng không thể hủy ngang sau:

– Thư tín dụng không thể hủy ngang có xác nhận (Confirmed irrevocable letter of credit): là thư tín dụng không thể hủy ngang và được một ngân hàng thứ ba đứng ra bảo đảm việc trả tiền theo thư tín dụng đó cùng với ngân hàng mở L/C.

Như vậy, Ngân hàng xác nhận sẽ chịu trách nhiệm thanh toán tiền cho người xuất khẩu, nếu như Ngân hàng mở thư tín dụng không trả tiền được. Sở dĩ có loại thư tín dụng này là do phòng trường hợp doanh nghiệp xuất khẩu không hoàn toàn tin tưởng vào nhà nhập khẩu cũng như Ngân hàng mở L/C và giá trị thanh toán khá lớn.

– Thư tín dụng không thể hủy ngang và không được truy đòi lại tiền (Irrevocable without recourse letter of credit): Là loại thư tín dụng không thể hủy bỏ trong đó quy định Ngân hàng mở L/C sau khi đã thanh toán cho tổ chức xuất khẩu thì không được quyền truy đòi lại tiền với bất cứ lý do nào. Khi sử dụng loại L/C này Công ty xuất khẩu khi ký phát hối phiếu phải note lại “không được truy đòi lại tiền người ký phát” (Without recourse to drawers)

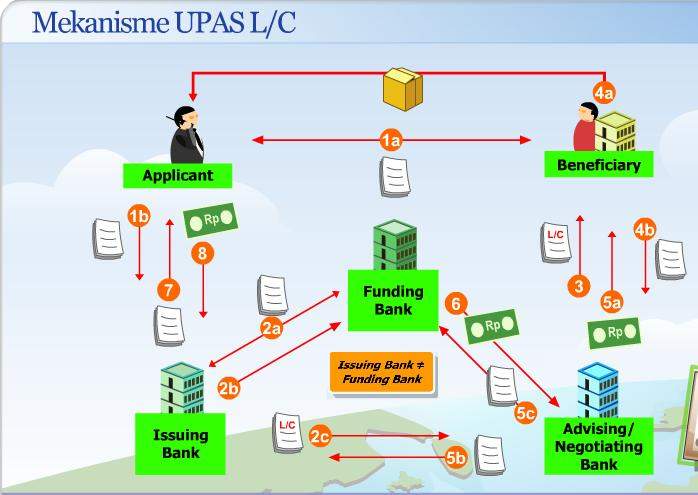

2. Các bên tham gia quy trình thanh toán L/C

Để thực hiện cam kết LC, các tổ chức dưới đây cần phải tham gia để có thể thanh toán thư tín dụng:

Ngân hàng phát hành: Có trách nhiệm phát hành thư tín dụng.

Ngân hàng thông báo: Có trách nhiệm thông báo thư tín dụng.

Ngân hàng xác nhận: Có trách nhiệm xác nhận thư tín dụng.

Ngân hàng bôi hoàn: Khi LC có chỉ định, ngân hàng bồi hoàn phải thanh toán đến ngân hàng đòi tiền.

Ngân hàng chiết khấu: Có trách nhiệm thương lượng chiết khấu chứng từ.

Ngân hàng chỉ định: Có trách nhiệm xuất trình chứng từ đến ngân hàng được chỉ định trong LC.

Ngân hàng đòi tiền: Có trách nhiệm đòi tiền chứng từ theo yêu cầu của người thụ hưởng.

Người mở thư tín dụng.

Người thụ hưởng.

3. Chuẩn bị hồ sơ thanh toán bằng thư tín dụng L/C

Để hoàn thành thủ tục nhanh nhất, bạn nên chuẩn bị những hồ sơ sau đây khi làm thanh toán L/C. Sẽ có 2 trường hợp xảy ra và bộ chứng từ làm thanh toán L/C sẽ có chút khác nhau:

Thanh toán trước khi giao hàng

+ Hợp đồng mua bán hàng hoá

+ Hóa đơn thương mại

+ Chi tiết đóng gói

+ Giấy phép nhập khẩu (nếu có)

+ Giấy cam kết bổ sung chứng từ gốc

Thanh toán sau khi giao hàng

+ Hợp đồng mua bán hàng hóa

+ Hóa đơn thương mại

+ Chi tiết đóng gói

+ Vận đơn

+ Tờ khai hải quan

+ Giấy phép nhập khẩu (nếu có)